Le salaire net, peut-être le brut… éventuellement le prélèvement à la source : ce sont surtout ces informations qui intéresseront principalement le salarié lorsqu’il reçoit son bulletin de paie.

Pour son employeur la lecture du bulletin sera tout autre. Il ne s’arrêtera pas seulement au salaire versé – Lire notre article : Comprendre la notion de salaire pour un pilotage d’entreprise efficace.

C’est entre le brut et le net que l’employeur sera aussi attentif car il y trouvera toutes les charges sociales et parafiscales qu’il verse et qui représentent, avec les rémunérations brutes versées, le coût réel pour l’entreprise de chaque salarié.

Ces charges sur les salaires jouent ainsi un rôle central dans la gestion de la trésorerie de l’entreprise. Ce sont mêmes des éléments fondamentaux de la dépense de l’entreprise et de son équilibre économique. L’enjeu de l’identification des charges sur les salaires et de leurs suivis est d’importance autant pour les choix stratégiques des politiques de rémunérations que pour les finances de l’entreprise à court et moyen terme – Lire notre article : Et si vous preniez la résolution de performer sur les rémunérations ?

La maîtrise et la connaissance de ces charges sur les salaires pourra être aussi utile dans le dialogue social, dès lors que l’employeur est en mesure d’expliquer l’étendue de son investissement sur ses ressources humaines et les bénéfices attachés à ces charges et éventuellement à leur optimisation.

Les charges sur les salaires sont les versements obligatoires destinés à financer la protection sociale de base des salariés, leurs retraites mais aussi sert à participer à certaines contributions spécifiques qui ne seront pas dans l’intérêt direct des salariés mais dans celui de la collectivité nationale.

Salariés et employeurs peuvent être amenés à participer ensemble au financement de certaines charges avec une « part employeur » et une « part salariale ». Mais, il faut constater que c’est l’employeur qui supporte principalement l’ensemble de ces charges sur les salaires. Le montant des charges patronales variant de 25% à 45% du salaire brut, ce qui peut être véritablement perçu comme un surcoût important et ménager les velléités d’emploi, d’où l’intérêt de se poser sur la politique de rémunération menée au sein de l’entreprise.

La contribution sociale généralisée (CSG) et la contribution au remboursement de la dette sociale (CRDS) sont des impôts sur les salaires acquittés par les salariés uniquement.

Au total, et hors la CSG et la CRDS, c’est quasiment 21 charges sur les salaires qui peuvent être relevées.

Difficile de s’y retrouver et parfois même de comprendre la multiplicité de ces charges d’autant que pour presque chacune d’entre elles il existe des taux différents selon le niveau de rémunération, la taille de l’entreprise et même si le siège social de l’entreprise est situé ou non en Alsace-Moselle.

En tout état de cause, c’est à l’employeur que revient la tâche de régler auprès des organismes chargés du recouvrement tant les charges patronales que salariales.

Pour les besoins de cet article nous nous concentrerons sur les principales charges applicables sur les salaires que sont les cotisations de sécurité sociale, l’assurance chômage et les cotisations de retraite complémentaire. Nous nous contenterons simplement de lister les contributions spécifiques pour rappel :

Contribution solidarité autonomie

Fonds de garantie des salaires (AGS)

APEC

Contribution logement FNAL

Versement mobilité

Contribution au dialogue social

Prévoyance des cadres

Forfait social

Taxe d’apprentissage

Contribution à la formation professionnelle

Participation construction

Taxe sur les salaires

Les cotisations de sécurité sociale

Pour garantir le fonctionnement du mécanisme de la Sécurité sociale, dit le « régime général », une bonne partie des charges sur les salaires sert à financer les allocations versées aux ménages pour couvrir les « cinq risques sociaux » suivants :

- Maladie, maternité, invalidité, décès ;

- Accident du travail / Maladie professionnelle ;

- Vieillesse (ndlr la retraite de base) ;

- Famille ;

- Dépendance.

À ces cinq risques vont donc être associés des cotisations rassemblées dans la catégorie des charges sur les salaires qualifiées de « cotisations de sécurité sociale ».

L’assiette de ces charges sociales est, selon le Code de la sécurité sociale, déterminée selon les revenus versés « en contrepartie ou à l’occasion du travail », soit les revenus d’activité professionnelle, ou les revenus de substitution tels que les allocations chômages ou les pensions de retraite. L’assiette des cotisations de sécurité sociale est d’ailleurs souvent la référence pour le calcul des autres charges sur les salaires.

Pour un actif, c’est le salaire de base en espèces, fixe et variable et les avantages en nature qui constitueront cette assiette– Lire nos articles : Ajouter de la flexibilité au salaire de base en espèce (1/2) : 5 étapes à respecter pour introduire du « variable » et Compléter le salaire de base en espèces : l’attribution des avantages en nature.

Une assiette minimale de cotisation est prévue avec un salaire de référence qui « ne peut être inférieur, en aucun cas, au montant cumulé, d’une part, du salaire minimum de croissance » ainsi qu’au salaire minimum conventionnel – Lire notre article : Connaissez-vous les grands principes de fixation du salaire ?

Les heures supplémentaires ou complémentaires bénéficient d’un régime favorable via une exonération de cotisations salariales et une réduction forfaitaire de cotisations patronales – Lire notre article : Ajouter de la flexibilité au salaire de base en espèce (2/2) : recourir aux heures supplémentaires et complémentaires.

Sont également assujetties aux cotisations de sécurité sociale toutes les indemnités versées à l’occasion de la cessation forcée des fonctions et les indemnités versées à l’occasion de la rupture du contrat de travail comme un licenciement ou une rupture conventionnelle.

Ces revenus soumis à cotisations de sécurité sociale doivent être déclarés via la Déclaration Sociale Nominative (DSN) le mois suivant la période de travail au titre de laquelle les rémunérations sont dues, ou au plus tard :

- Soit le 5 du mois pour les entreprises dont l’effectif est d’au moins 50 salariés et dont la paie est effectuée au cours du même mois que la période de travail ;

- Soit le 15 du mois pour les entreprises d’au moins 50 salariés en décalage de paie et entreprises de moins de 50 salariés.

L’employeur est tenu au versement des cotisations dans les mêmes délais, sauf pour les entreprises de moins de onze salariés qui peuvent opter pour un règlement trimestriel.

L’assurance chômage

Dès lors qu’une personne justifie d’une activité salariée antérieure et qu’elle s’est vue privée involontairement de son emploi, hors le cas d’un licenciement pour faute lourde, un système de protection et de solidarité est mis en œuvre pour faciliter son retour à un emploi.

Versée par Pôle Emploi, l’allocation d’aide au retour à l’emploi (ARE) est financée en partie par les entreprises via le règlement de la charge sur les salaires de « l’assurance chômage ».

L’autre part du financement de cette ARE est subventionnée par l’État.

Le terme « d’assurance » est ici approprié car il recouvre l’obligation pour l’employeur de s’affilier à l’institution gestionnaire du régime d’assurance chômage compétente pour assurer à chacun de ses salariés contre le risque de privation d’emploi.

En conséquence, dès la première embauche d’un salarié, l’employeur doit dans les huit jours précédant la date prévisible d’embauche impérativement procéder à la déclaration préalable à l’embauche (DPAE) laquelle est habituellement adressée par voie électronique à l’URSSAF du lieu de l’établissement où sera le futur salarié.

La contribution à l’assurance chômage est uniquement supportée par l’employeur, avec un taux fixé à 4,05 % des rémunérations brutes entrant dans l’assiette des cotisations de sécurité sociale (exclusion faite du montant des rémunérations dépassant quatre fois le plafond de la sécurité sociale).

Dues à la date d’embauche de chaque salarié, les cotisations sont exigibles selon la même périodicité, aux mêmes dates que les cotisations de sécurité sociale et également via la DSN.

Les entreprises de moins de dix salariés payant leurs cotisations selon une périodicité trimestrielle peuvent opter pour une procédure de recouvrement simplifié. La déclaration des salaires peut ainsi n’être qu’annuelle avec un règlement par acomptes.

La retraite complémentaire

Dans le but d’assurer un revenu suffisant de substitution aux personnes cessant leur activité professionnelle à partir d’un certain âge, la retraite de base financée par la contribution de sécurité sociale dite « vieillesse » (cf. supra) est complétée par le système de la retraite dite « complémentaire » qui a été généralisé à tous les salariés.

Seule la retraite dite « supplémentaire » est facultative et peut être mise en place au sein de l’entreprise avec des Plans d’Épargne Retraite (PER) et/ou des Plans d’Épargne Retraite Collective (PERCOL).

Les employeurs sont ainsi tenus, en vertu du principe de généralisation de la retraite complémentaire, de s’affilier au régime unifié de l’AGIRC-ARRCO. Lors de l’embauche de toute personne, qu’elle soit cadre ou non-cadre, et ce au même titre que l’assurance chômage, l’employeur doit choisir une caisse de retraite affiliée à la fédération AGIRC-ARRCO.

Sauf exception, l’employeur est une fois de plus le responsable du versement de la part salariale et patronale.

Ce versement est en principe mensuel, mais les entreprises de moins de neuf salariés peuvent procéder à un versement trimestriel.

Les charges de retraite complémentaire sur salaires sont distinguées selon trois sous-catégories :

- Les cotisations de base de la retraite complémentaire ;

- La contribution d’équilibre générale ;

- La contribution d’équilibre technique.

En fonction de la sous-catégorie le taux de charges diffère en particulier selon l’application de tranches sur les rémunérations assujetties qui, sous réserve de certains tempéraments, comprennent celles entrant dans l’assiette des cotisations de sécurité sociale.

Il faut noter que l’employeur prend en charge ces cotisations et contributions à hauteur de 60 % et le salarié à hauteur de 40 %. L’employeur peut pratiquer une répartition différente mais elle devra toujours être plus favorable aux salariés.

En tout état de cause, le défaut pour l’employeur d’affilier son salarié au régime de retraite complémentaire et en cas de déclaration de salaires minorés, le salarié détient un recours sur la base de la responsabilité contractuelle de son employeur et prétendre à une indemnisation de son préjudice résultant de la perte ou de la minoration de sa retraite actuelle ou future.

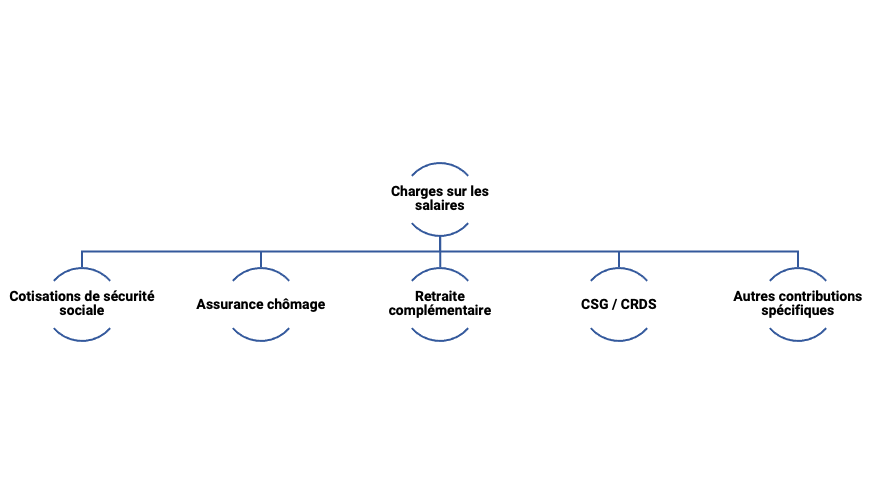

Le schéma global des charges sur les salaires et leurs enjeux

Le schéma qui suit présente les principales catégories de charges sur les salaires :

Recouvrées et contrôlées par l’ACOSS et les URSSAF, les charges sociales et parafiscales sur les salaires font l’objet d’un important contentieux.

Les entreprises sont majoritairement redressées sur les éléments de rémunération qui n’auraient pas été soumis aux cotisations et pour une part non négligeable sur les frais professionnels ou déductions non-justifiées – Lire notre article : Compléter le salaire de base en espèces : l’attribution des avantages en nature.

Avec les contrôles des URSSAF qui tendent à se multiplier, voire même à s’automatiser, le chef d’entreprise doit être de plus en plus vigilant à la gestion de ces charges sur les salaires et aux politiques de rémunération qu’il met en place.

Un suivi précis et régulier permet de juguler le risque de redressement. Mais ce travail sera aussi le fondement d’une politique de rémunération performante et équilibrée avec la perspective d’une optimisation des charges sur les salaires.

Notre Cabinet d’avocats accompagne les entreprises dans leur restructuration sociale pour les aider à réduire l’impact sur la trésorerie des charges sur les salaires.